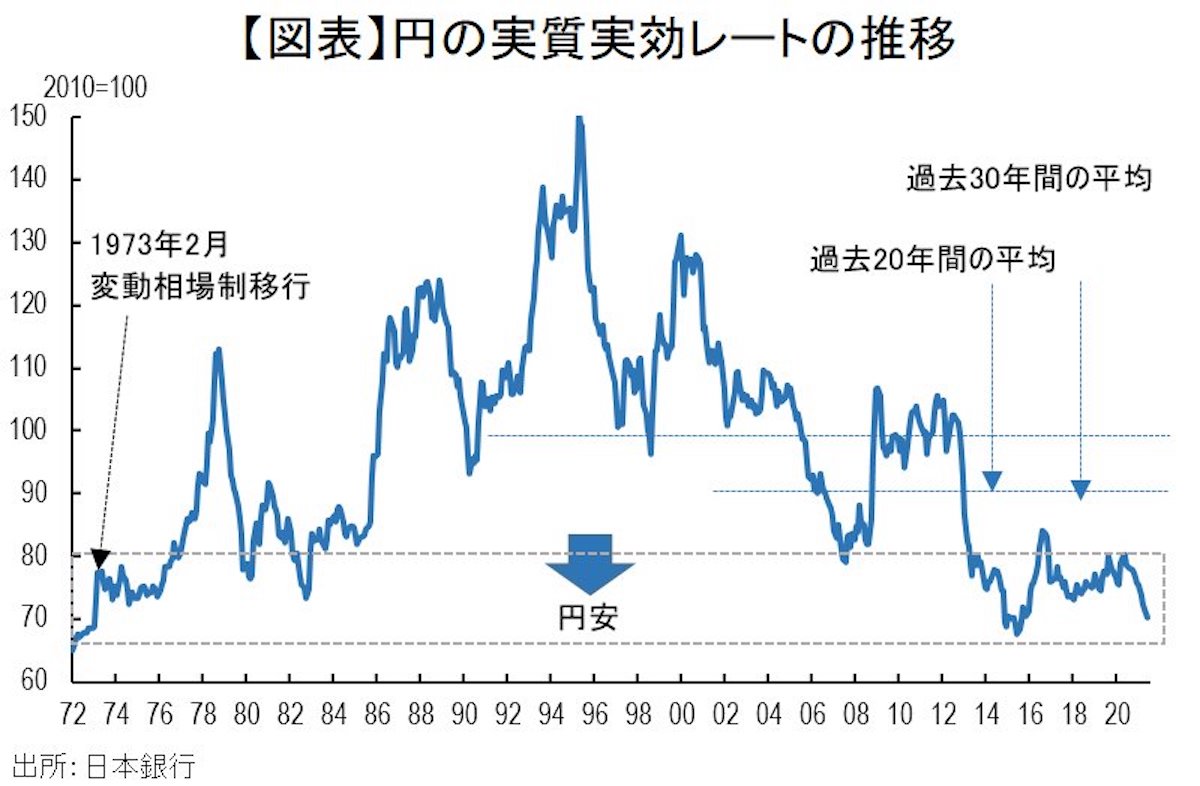

国際決済銀行(BIS)が発表した日本円の実質実効為替レート(REER)が67.55ポイントと50年ぶりの低水準となった。実質実効為替レートは貿易量などをもとにさまざまな国の通貨の価値を計算し物価変動も加味して調整した数値で2010年を100として表した数値。その値が高いほど対外的な購買力があり、海外製品を割安に購入できることになる。

通常、為替レートはUSD1=JPY115など、2通貨の比較で高い安いを判断する形に馴染みがあるがそれだとあくまで2つの通貨の間での強弱しかわからない。例えば対米ドルで円高だったとして、米ドルがユーロに対しても高い中で更に円高であれば日本円はかなり強いという判断をしやすいが、米ドルがユーロに対して安い状態でのドル安円高であれば日本円の強さを図るのにユーロ円のレートで「日本円は果たしてユーロに対しても強いのかどうか?」チェックしてみたいところだ。

実質実効為替レート(REER)

世界には他にも様々な通貨があり1対1での勝負を繰り広げているが、それぞれの勝負を総合して強弱を順位でチェックできるようにしたものが実質実効為替レートだと言える。50年前といえば1972年である。日本円が変動相場制に移行したのは1973年なので、その一年前のこと。戦後USD1=JPY360のレートで固定されていたブレトンウッズ体制が1971年のニクソン・ショック(米ドルの金兌換停止)により瓦解、新たに構築されたスミソニアン体制でUSD1=JPY308に切り上げられた頃である。外国からの輸入品は舶来と呼ばれる高級品であり、海外旅行や海外留学はごく一部の富裕層だけのものだった。

実質実効為替レートの推移と社会環境

その1970年代初頭、日本は持ち前の技術力の高さを駆使して安い日本円を背景に輸出を伸ばし貿易黒字を拡大し続けていた。そして1985年にはプラザ合意によるドル高是正で日本円のレートは対ドルで250円台から150円台に一気に上昇。1980年代後半のバブル期、1995年の1ドル79円台の到達までが日本円の実質実効為替レートの上昇局面であり、最高値は150付近に達した。確かにその頃日本人の海外渡航は爆発的に増え、むしろ国内を旅したり買い物をしたりするよりも海外でそうした方が安いという感覚になった。逆に外国人からは日本には行きたいがいろいろ高くて大変だという雰囲気になった。

そんな感覚を維持しながら2000年代を過ぎ、2010年代に入ってあるとき「あれ?」と感じるようになった。自分自身、物価の安い中国や香港で暮らしていたつもりでいたのに、日本に帰国して飲み食いしたとき費用を香港ドルや人民元に換算してみると、明らかに同じ金額で日本の方が良いものをたらふく食べられるのだ。そしてふと周りを見ると中国人をはじめとする海外からの旅行者が溢れていた。日本の家電製品やドラッグストアで販売されている日用品を大量に買って中国に運び、それに利益を乗せても充分に転売できるようになっていた。

そんな感覚とチャートは符合している。

日本円の今後

それでは今後、日本円は再び上昇に転じるのだろうか?

1970年初頭から円を押し上げてきたのが貿易黒字だとすると、50年ぶりのこの円安で再び日本の輸出産業が勢いを盛り返すことがひとつの条件にはなるだろう。だがこの部分に関しては逆に長きに渡った円高で日経企業の海外進出(産業空洞化)が進んでおり、当時のように円安による輸出振興と貿易黒字の拡大に結びつくのかどうかは疑問が残る。

一方で欧米諸国の物価上昇率が高水準になり利上げペースの加速が予測される中、日本国内のインフレ率は低いまま。各国がこぞって利上げに舵を切る中で金利上昇の可能性が低いというのはまた別の日本円の下落要因にもなる。円安と低インフレで相対的に安くなってゆくコロナ後の日本は以前にも増して大量の外国人旅行者を迎えて、観光関連産業が経済の牽引役になるだろうか?

そういう意味では早めに入国基準を緩めるのは景気浮揚の理には適っている。しかし、それは50年前と同じとは言わないまでも日本人が海外に出ることにはある程度強い負荷がかかってくることの裏返しであるとも言えるのだ。